Dans la vraie vie, mon travail consiste à enrichir mes clients et comme vous avez pu le constater dans mes derniers articles, je privilégie avant tout une stratégie d’investissement immobilière. je travaille d’ailleurs sur une vidéo sur ce thème. J’y développe une théorie dans laquelle je prouves que les placements financiers, quels qu’ils soient, sont beaucoup moins efficaces sur le long terme que l’immobilier, en particulier pour mettre une stratégie retraite en place.

Investir dans des immeubles de rapport me semble donc être la meilleure stratégie pour dégager des revenus récurrents sur le long terme. Les immeubles ont beaucoup d’avantages pour les raisons que vous retrouverez dans cet article sur les immeubles de rapport. Mais soyons clairs, un immeuble ne se revend pas comme un studio à 30 000 euros et lorsque l’on souhaite vendre un immeuble, au moment de partir en retraite par exemple, ou pour profiter de la vie, il existe un certain nombre de règles incontournables que vous devez connaitre et que je vous propose de découvrir dans cet article.

Cet article aidera également les futurs acheteurs à se poser les bonnes questions avant de rentrer sur un projet d’immeuble, car toute stratégie immobilière digne de ce nom doit répondre à deux questions essentielles avant même l’acquisition :

- Comment revendre mon immeuble/bien ?

- A quel prix puis-je revendre mon bien/immeuble ?

- Quelle est ma stratégie de sortie ?

Si vous êtes capable de répondre à ces 3 questions précisément, chiffres à l’appui, c’est que vous êtes prêts et que votre projet d’immeuble est viable !

Maintenant, vous allez découvrir comment vendre un immeuble et quels sont les points importants à maitriser avant de vous engager avec un mandat et de le mettre en vente.

PARTIE 1 : QUI SONT LES ACHETEURS POTENTIELS ?

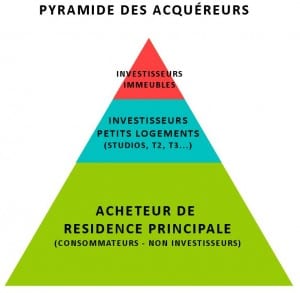

Une chose très importante à comprendre pour un vendeur, est qu’un investisseur n’est pas un acheteur de résidence principale. Un investisseur recherche un « investissement rentable » avant même l’emplacement ou le coup de cœur !

Le marché des investisseurs est bien plus restreint que celui, plus global, de tous les acheteurs ! Et dans ce marché ciblé, seule une poignée d’investisseurs ont le potentiel financier pour acquérir un immeuble (nous développerons ce point plus précisément dans un prochain article) !

Pour s’en convaincre, cette pyramide représente les différentes catégories d’acheteurs pour les différents types de biens immobiliers. La première catégorie, la plus importante, est celle qui correspond à une majorité des acheteurs, les consommateurs de résidences principales :

Les consommateurs de résidences principales sont majoritaires !

J’insiste sur ce terme puisque, comme vous le savez déjà, je considère que la résidence principale n’est pas un investissement (voir article en cliquant ci-après).

Maintenant que vous savez que les acheteurs d’immeuble sont bien plus rares que les acheteurs « d’immobilier », nous allons voir ensemble ce qu’ils recherchent.

N’ayons pas peur des mots, ce qu’ils veulent, comme tous les investisseurs, c’est DU RENDEMENT, mais du rendement EN LIMITANT LES RISQUES bien entendu !

PARTIE 2 : QUELS RENDEMENTS ATTENDENT LES INVESTISSEURS ?

J’entends très souvent mes clients, amis ou connaissances me dire qu’aujourd’hui, il n’est plus possible d’avoir des rendements à 2 chiffres. Je le dis haut et fort : Cette affirmation est fausse, car dans certaines régions, nous pouvons encore trouver des rendements bruts de 8 à 10% allant même jusqu’à 12% dans certains cas.

Bien évidemment, un rendement de 12% sur Paris est beaucoup plus rare qu’un rendement à 12% en province, mais comme je l’indique dans l’un de mes articles, il est très souvent plus rentable d’investir dans les plus petites villes, même si le marché locatif est plus limité. Il existe des techniques d’approche très précises pour réussir sur ces marchés.

Notre objectif dans cet article est de bien comprendre comment intéresser cette population d’investisseurs, et l’un des premiers paramètres qu’ils vont regarder, c’est le rendement brut.

En d’autres termes, si vous proposez un bien en plein centre d’une grande ville, vous pourrez proposer 6 à 7% brut, en périphérie 7 à 8%, dans les plus petites villes de deuxième couronne, il faudra probablement 8 à 9% minimum et dans les villes moins demandées, nous devrons être au delà de 10%.

Aujourd’hui, un rendement brut de 5% est purement inacceptable !

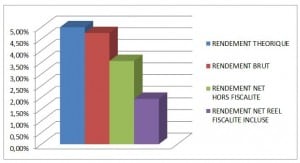

Aujourd’hui, nous arrivons à des rendements extrêmement bas, ils sont devenus inacceptables pour les investisseurs aguerris, tout simplement parce qu’une fois la fiscalité et les charges déduites, il ne reste plus rien ou presque. Compte tenu des risques, des charges et de la fiscalité toujours plus forte, un rendement brut de 5% est purement inacceptable !

Démonstration :

Voici les données pour un immeuble mis en vente dans le centre d’une grande ville (comme Angers ou Nantes par exemple) avec un rendement de 5% brut. L’acheteur a une TMI à 30% et souhaite acheter comptant son bien pour pouvoir obtenir des revenus réguliers lors de sa retraite. Le vendeur propose donc un prix de 500 000 euros pour cet immeuble de 308 m², ce qui donne un prix au m² d’environ 1 623 euros. Est-ce une bonne affaire pour l’investisseur ?

La réponse en image avec les données que nous avons mis dans notre simulateur :

LES DONNÉES SUR L’IMMEUBLE

LES DONNÉES SUR L’INVESTISSEUR ET LES FRAIS

LE BILAN DES RENDEMENTS BRUTS ET NETS

BILAN EN IMAGES

La conclusion est parfaitement clair, pour un rendement brut de 5%, l’investisseur obtiendra un rendement net après impôt de 1.94%. Avec une inflation à 2%, il n’y a plus de rendement (je vous l’accorde il est préférable de parler de TRI mais dans ce cas précis, il n’y a pas de financement via un emprunt, le Taux de rendement interne est donc égale au rendement net soit 1.94%.

Il faut bien être conscient de ses éléments sur le rendement si vous souhaitez vendre votre immeuble. A défaut de calcul, soyez convaincus que les acheteurs potentiels sauront le faire à votre place. Pour ce même projet, voyons maintenant le rendement net pour un rendement brut de 10% :

Avec un rendement brut à 10%, cet immeuble passe à un prix de vente de 250 000 euros net vendeur au lieu de 500 000 euros. Une différence notable, mais malgré cette différence, le rendement net est de 3.72% net. Cette fois le rendement semble acceptable !

Un seul mot d’ordre donc pour vendre un immeuble, du RENDEMENT !

Pour déterminer le prix, sachez que tout risque mérite une prime de risque, et il n’y aucun intérêt à accepter un rendement net après impôt (non corrigé de l’inflation) de 1.94% pour quelque immeuble que ce soit, un bon livret A suffira. Attention donc à la différence énorme entre rendement brut théorique et rendement net après impôts (je vous prépare actuellement une vidéo sur le thème de la fiscalité de l’immobilier en France, qui sera disponible très prochainement).

PARTIE 3 : QUELS AUTRES CRITÈRES SONT ESSENTIELS

En dehors du rendement, il existe un nombre important de critères autres, dont il faut tenir compte pour mettre un prix sur un immeuble. Voici les questions qu’un vendeur ou un expert doivent se poser avant de déterminer un prix de vente :

- Combien de temps suis-je disposé à attendre pour vendre mon immeuble ?

- A quel rendement ai-je moi-même acheté ce bien ?

- Y a-t-il un turn-over important ou des problèmes de gestion ?

- Y a-t-il des travaux à prévoir et si oui pour quel montant ?

- Les logements sont-ils adaptés à la demande actuelle ?

- Le marché immobilier est-il en haut de cycle ?

- Est-ce un emplacement recherché et convoité ?

- etc…

Chacun de ces éléments sont importants et la liste n’est pas exhaustive ! Maintenant comment fixer le prix d’un immeuble ?

PARTIE 4 : LES CYCLES IMMOBILIERS ET LES NIVEAUX DE PRIX ACTUELS

Un autre aspect est encore plus important, LE PRIX ! si vous vendez un immeuble à 200 000 euros, le nombre d’acheteurs potentiels reste raisonnable, mais au-delà de 300 000 euros, le nombre d’acheteurs se réduit de façon exponentielle. Le vendeur doit également garder en tête que nous sommes en haut de cycle immobilier et les investisseurs le savent bien ! Preuve en est, le nombre d’immeubles en vente n’a jamais été aussi élevé en France.

Garder une certaine cohérence en matière de rendement proposé !

Acheter un immeuble avec un rendement brut de 15% (années 80) et vouloir le revendre à un rendement de 5% n’est pas cohérent ! D’autre part, nous savons tous qu’acheter un immeuble cash n’est pas une bonne idée du point de vue fiscal, et pour obtenir des crédits supérieurs à 300 000 euros, les acheteurs devront fournir de sérieuses garanties à la banque ! En effet le problème reste entier, car trouver un investisseur intéressé est une chose, que cet investisseur soit solvable en est une autre !

Donc encore une fois, éviter de considérer un rendement à 5 ou 6% comme bon, l’immobilier n’est pas un placement financier !

PARTIE 5 : COMMENT FIXER LE PRIX D’UN IMMEUBLE ?

La technique classique utilisée par les agences immobilières pour déterminer le prix d’un immeuble est très souvent la suivante :

[box type= »shadow »]

PRIX = Prix au m² moyen x Surface (en m²) = FAUX

[/box]

Autant vous le dire tout de suite, cette technique est totalement fausse, et se révèle être la source de tous les ennuis pour le vendeur. En effet, si demain un agent immobilier vient vous voir et estime le prix de vente avec cette méthode, nous serons plus proches des 500 000 euros que de 250 000 euros. Si l’agent (qui n’est pas rompu à l’investissement locatif) vous annonce une estimation de 450 000 euros, j’imagine mal que vous laissiez partir l’immeuble à 250 000 euros ! En conséquence, aucun acheteur à l’horizon pendant des mois et beaucoup de frustration en perspective.

Donc, si vous partez sur un rendement brut de 5% en tant que vendeur, vous courrez à la catastrophe !

Voici un exemple de règle d’investissement en ce qui concerne l’emplacement et pour un bien de bonne qualité (sans travaux) :

- Emplacement très recherché (plein centre) : minimum 7% brut

- Emplacement recherché (première couronne) : minimum 7 à 8 %

- Villes périphériques (moins de 15 minutes) : minimum 8 à 9 %

- Villes plus éloignées (plus de 15 minutes du centre) : minimum 9 à 10%

Il s’agit d’une première base de calcul brut auquel nous pouvons ajouter des décotes ou des surcotes en fonction des éléments cité ci-dessus.

Décotes dans les cas suivants :

- Taille d’immeuble importante

- Montant du projet élevé

- Travaux à prévoir

- Logements inadaptés

- Environnement ou emplacement moyen

- défaut de structure

- Logements de petite taille (turn-over avec studio par exemple)

- Charges importantes (ascenseurs, etc…)

- etc…

Surcotes dans les cas suivants :

- État exceptionnel de l’immeuble

- Petits projets

- Aucun travaux à prévoir

- Logements loués sur des longues durées

- Logements recherchés

- Immobilier mixte commercial habitation

- Emplacement recherché

- Montant des loyers sous-évalués

- Charges faibles

- etc…

Vous comprenez bien alors que le prix d’un immeuble ne tient pas tellement compte du prix du m² mais plutôt à une analyse fine des revenus, des charges, de l’emplacement, de la demande locative, de l’état de l’immeuble et d’autres paramètres plus subtiles. Comme pour tout bien mis en vente, le prix dépend d’un grand nombre de critères plus ou moins importants et surtout n’est pas comparable à une habitation classique en résidence principale.

PARTIE 6 : POURQUOI LES AGENTS IMMOBILIERS NE SAVENT PAS VENDRE UN IMMEUBLE ?

La réponse à cette question est simple, combien d’agents immobiliers sont eux-mêmes investisseurs, et parmi ses investisseurs, combien possèdent eux-mêmes un immeuble ? Probablement très peu d’entre eux ! Les professionnels compétents existent, mais ils sont relativement rares dans les agences classiques !

La vente d’une maison ou d’un appartement comme résidence principale est déjà un métier complexe malgré les apparences, la vente d’immeuble est relativement rare pour une agence et c’est bien le manque de connaissance de ce marché qui conduit très souvent à une surestimation du prix de vente.

Ne faites confiance qu’aux spécialistes de l’investissement locatif !

Imaginez un vendeur de motos qui n’est pas motard, ou bien un mécanicien auto qui n’a pas le permis ! Un immeuble de rapport n’est pas destiné au même public qu’une résidence principale et même les professionnels du patrimoine et de l’investissement ne connaissent pas toujours ce type d’investissement, car ils ont plus à gagner avec des produits clef en main du style Scellier ou LMNP.

Soyez sélectif sur les professionnels, c’est très important !

PARTIE 7 : PAR QUI PASSER POUR VENDRE VOTRE IMMEUBLE ?

Je vais être très bref ! Faites confiance à ceux qui connaissent et pratiquent quotidiennement les investisseurs immobiliers, c’est-à-dire certains notaires, des agences spécialisées dans les locaux professionnels ou les conseillers en gestion de patrimoine spécialisés dans les immeubles de rapport. En dehors de ces spécialistes, vous courrez le risque que votre bien soit hors marché, et donc une vente qui peut trainer des mois voire des années. Un immeuble bien estimé doit partir en moins d’un mois, si ce n’est pas le cas, posez-vous toutes les questions ci-dessus !

PARTIE 8 : COMMENT VENDRE RAPIDEMENT ?

En résumé, pour vendre votre immeuble, il faut être conscient des qualités et défauts du bien. Une première approche par le rendement locatif est une excellente base de départ. Un rendement brut, cohérent et supérieur à 7% est une bonne base pour un immeuble de bonne qualité. Par la suite, on applique un système de décote ou surcote en fonction des fondamentaux de l’immeuble.

Les durées de ventes pour les immeubles sont bien plus longues que pour appartements ou maisons !

Si vous ne maitrisez pas certains des paramètres cités ci-dessus, cherchez un professionnel de l’immobilier spécialisé qui vous permettra de partir directement sur les bonnes pistes. Il saura vous faire une estimation réaliste et vous dire la vérité sur votre bien.

Que ce soit pour un acheteur ou pour un vendeur, une bonne technique de sortie consiste à vendre lot par lot plutôt que de vendre l’immeuble en un seul morceau. Après avoir pris le soins de créer une copropriété, la vente à la découpe comme on l’appel, permet d’obtenir un prix global plus important.

C’est bien le seul moyen de pouvoir vendre les logements le plus proche possible du prix du marché, mais la vente à la découpe peut s’avérer bien plus longue et ce n’est pas le sujet de cet article. Pour cela, il est souvent utile de faire appel à un décorateur d’intérieur ou à appliquer les codes de la déco afin de mettre en valeur vos logements et en obtenir le meilleur prix ! Je vous recommande le site escale-design.fr qui est l’un des rares site de déco à parler d’investissement locatif et qui permet de bien décorer un appartement.

Pour vendre, il faut être au BON PRIX !

Soyons bien clairs, un immeuble ne se vend pas comme un studio et le futur acquéreur de votre immeuble risque de l’acheter pour les mêmes raisons que vous, au moment de votre achat, ne l’oubliez pas ! Donc pour vendre un immeuble, il faut être au bon prix et le bon prix ne pourra être déterminé que par des connaisseurs ou des professionnels.

Attention, le prix d’un immeuble peut subir une décote très importante s’il y a des travaux lourds à réaliser et sachez qu’il existe des cas ou des immeubles peuvent perdre presque toute valeur ! C’est le cas de certains châteaux.

Le prix de reconstruction total tourne aujourd’hui autour de 1 200 euros du m² hors foncier en 2013. Avec les nouvelles normes, l’opération peut-être rentable dans certaines zones recherchées et à l’inverse un gouffre financier dans des zones ou l’immobilier n’est pas très cher.

Soyez raisonnable, le marché des immeubles n’est pas un marché d’amateurs !

Dernier point, ne soyez pas trop gourmand, le marché des immeubles n’est pas un marché d’amateurs, proposez un rendement raisonnable (minimum 7%, idéalement 10%). N’oubliez pas non plus le système des décotes/surcotes, sachez vous entourer des bonnes personnes et vous trouverez un acheteur rapidement à votre bébé !

Pour aller plus loin et bâtir votre fortune avec l'immobilier efficacement

Découvrez notre guide gratuit et nos vidéos explicatives proposées par Etienne BROIS, conseiller en gestion de patrimoine Recevoir le guide gratuit "Bâtir sa fortune"

Recevoir le guide gratuit "Bâtir sa fortune"

François d'Objectif-Tune

12 Mar 2013Un très bon article, très complet !

Merci Etienne.

Immobilier Genève

20 Mar 2013La crise immobilière ne fait que commencer. Les taux toujours plus bas offerts par les agences n’y feront rien à l’affaire. Attendons simplement que ça passe.

Victor@argent-web

21 Mar 2013Très très bon article, décidément vous savez parler et analyser.

Maintenant, compte tenu de la bulle, les agences immobilières sont je pense un peu plus humbles (leur effectif commence à s’effriter depuis un an et demi), c’est surtout du côté des propriétaires qu’il faut arrêter d’espérer des miracles. A moins d’avoir de très bons contacts à l’étranger.

Ernestine

21 Mar 2013Ton article est d’une qualité technique avérée, bravo et bonne continuation.

Viager

28 Mar 2013Un article très clair.

En tout cas, il faut bien dire que chacun a ses propres conceptions de l’investissement rentable en immobilier.

Clarisse

29 Mar 2013Je trouve ce article très intéressant non seulement pour la problématique abordée mais aussi pour la qualité du contenu. Vendre un immeuble est une opération à gérer avec beaucoup de professionnalisme.

L.dugain34

11 Avr 2013Merci pour cet article intéressant et très complet. Il est clair qu’en ces temps de crise, si on ne vend pas au bon prix, le bien ne trouvera pas d’acquéreur. Ce n’est pas l’émission sur M6 maison à vendre http://www.m6.fr/emission-maison_a_vendre/ présenté Stéphane Plazza qui vous dira le contraire. Dès qu’une maison est au-dessus du prix du marché, elle ne se vend pas. Pire, aujourd’hui avec la crise, les visiteurs ne prennent même plus le temps de visiter ces biens hors de prix.

Il est évident qu’en France, le prix de l’immobilier est trop élevé par rapport à ce qu’il devrait être. Mais ce n’est pas pour rien que la France est l’un des pays d’Europe justement où le prix du m2 dans les villes est le plus chère….

Freddy@immobilier Angers

23 Juil 2013Merci pour cet article vraiment très complet. Cela m’a beaucoup aidé à évaluer le prix de mon immeuble. J’ai toujours un peu peur de ma arnaquer par une agence immobilière peu scrupuleuse…

Je rajouterai également que pour bien vendre un immeuble, il faut de belles photos. Evidemment cela ne remplace en rien la visite des lieux, mais c’est un signal positif pour un potentiel acheteur. C’est toujours rassurant 😉

michel

30 Août 2013Bonjour,

très bel article. Pour ma part, vendre un immeuble doit se faire à la « découpe » et non en bloc…cela permet de toucher aussi bien des investisseurs que de futurs propriétaires (voir pyramide ci-dessus)et au juste prix car pas forcement l’aspect rendement à prendre en compte si résidence principale…Tout ceci mérite d’être développer car chaque bien est différent…

de ballut

26 Jan 2014Je pense que le marché Parisien n’a rien à voir le marché présenté ci-dessus (Angevin !).

En effet, à Paris il existe le rendement financier (qui ne va pas plus haut que 6% à Paris même, et la localisation. En effet, certains recherchent une adresse. Ainsi, acheter un immeuble rue de la paix ou sur les Champs Elysées n’a rien à voir avec Angers, vous en conviendrez. Acheter une adresse parisienne (immeuble de 1000/5000m2) n’apportera que 2/3% à votre client.

Oui, je dis mon client car je suis agent immobilier mais ne me sens en aucun cas visé dans votre article.

En effet, vous avez rédigé votre article et je comprends que vous souhaitez en récolter les fruits. Sachez juste qu’il suffit de ne pas être idiot, de savoir présenter de grands et beaux produits, de connaître parfaitement le marché ainsi que le type de personnes ou d’institutions qui se trouveront en face de nous pour les séduire et leur vendre un produit.

Pour conclure, votre article est un article pour un marché provincial. Et puis à Paris, très peu d’agents ont ce type de produits…

SELME

20 Fév 2014Bonjour,

Votre article ne parle que d’immeubles (gros investisseurs) perso je vends un local commercial, en plein centre ville de Tartas 40400, de 48M², loué avec un bail 3/6/9 391€ par mois au prix de 47.000€ soit 10% de rentabilité et depuis 3 mois je n’ai reçu aucune offre pourtant c’est une somme relativement modeste et qui rapporte 5 fois plus que le livret A. Mon mél est :

selme_jeanclaude@msn.com Si je n’ai pas le droit de mettre mon adresse mél veuillez la supprimé. Merci.

poncelet jean pol

17 Mai 2014bonjour

je dipose de batiment de ferme que je voudrais vendre a un investisseur je pense a une maison de retraite

Barba

16 Mar 2015Bonjour,

Je voudrais savoir si vous seriez intéressé par acheter un immeuble qui est en location comme cabinet dentaire, le prix du murs c’est de 100.000 €, et il est loue a 15.000€ par an.

Le motive de la vente c’est un héritage.

cordialement

immeuble de rapport paris

17 Juil 2016L’article résume parfaitement la situation.

Les agences traditionnelles de quartier ne savent pas vendre les immeubles de rapport et encore moins les estimer.

RIOCHE HENRI

2 Mar 2017je desirs vendre mon immeuble de rapport comprenant 3TI,2T3,1T2,en partie loue annexe 3 garages

1 attelier,le tout cloturé de murs indépendant,cause retraite,pour contact et offre adresse mail

gnu

9 Juil 2018Je ne suis pas d’accord sur bon nombre de points avec cet article.

L’auteur ne tient même pas compte de la valeur patrimoniale, il ne voit que la rentabilité locative.

En 2018, 7% est farfelu.

En 2008, dans Rennes les rentabilités FAI étaient déjà de maxi 7% avec travaux, maxi 6% sans travaux !

Donc vous imaginez bien qu’aujourd’hui elles sont bien moins élevées du simple fait de la baisse drastique des taux d’intérêt et de l’augmentation des prix de l’immobilier (lié).

Ensuite s’il s’agit de meublés il faut aussi en tenir compte car on sait bien qu’à prix égal la rentabilité est bien supérieure (avec plus de travail), d’autant plus avec une fiscalité plus élevée.

Bref, cette article manque cruellement de réalisme du terrain.

Theron

17 Juil 2018C’est bien beau votre article mais vénez vendre un immeuble dans le cantal.Avec la désertification de nos régions Actuellement je vends un immeuble avec 3 appartements t3 2 magasins Le prix est de 60000€ VOUS allez pas me dire qu’ il est surestimé

Bernard

4 Mar 2019Dans le calcul de rentabilité, vous avez oublié l’assurance du batiment qui devrait tourner aux alentours de 1000 € par an, ce qui n’est pas négligeable non plus.

Etienne BROIS

5 Mar 2019Oui merci Bernard !

Alain

4 Juil 2020Cet article , très bien documenté par ailleurs, ne prends pas en compte qu’un achat d’immeuble se fait très souvent via un prêt et que ce prêt offre un levier très significatif pour améliorer la rentabilité, surtout en ce moment, ou il est possible d’emprunter à environ 2% assurance comprise.

Pour simplifier vous empruntez à la banque de l’argent au taux de 2% et via l’immeuble, cet argent de la banque vous le faites travailler par exemple 7% (en rentabilité brute). Etant investisseur je mes suis fait une feuille de calcul qui permet d’évaluer tous ces éléments.

Par exemple :

– soit un immeuble de 500 000€ (hors frais de notaire soit 542 000€ avec frais de notaire) avec une rentabilité brut de 7%: soit 35000€ de loyer par an (la rentabilité nette n’est que de 5.54% si l’on intègre les frais de notaire, l’assurance et la taxe foncière)

– apport de 50 000 €

– taxe foncière 5000€

– assurance annuelle de 600€

– prêt d’un montant de 491 888€ à 2% avec assurance sur 1 tête à 100% sur 15 ans

– TMI à 30%

A partir de ces données la rentabilité nette s’élève en moyenne à 7.71% sur la durée du prêt. cette rentabilité est calculée par rapport à votre investissement : apport + taxes foncières + assurances+ impôts sur les loyers (CSG + TMI = 47.2%)

avec un appart de 50 000 euros, un pactuellment

cornou diouris Patricia

29 Juil 2022Bonjour

je voudrais vendre mon immeuble ancien situé au Havre à 15mn de la mer

5 lots loués 2420e / mois charges déduites

avec et sans terrasse et jardin très facile à gérer sans ascenseur peu entretien

t3 avec terrasse t3 t1 t1 avec cour 1studio avec jardinet + un garage

grande cave commune

cornou diouris Patricia

29 Juil 2022idéal pour entreprise possibilité stockage et grande famille …….. potentiel ++++++++++++