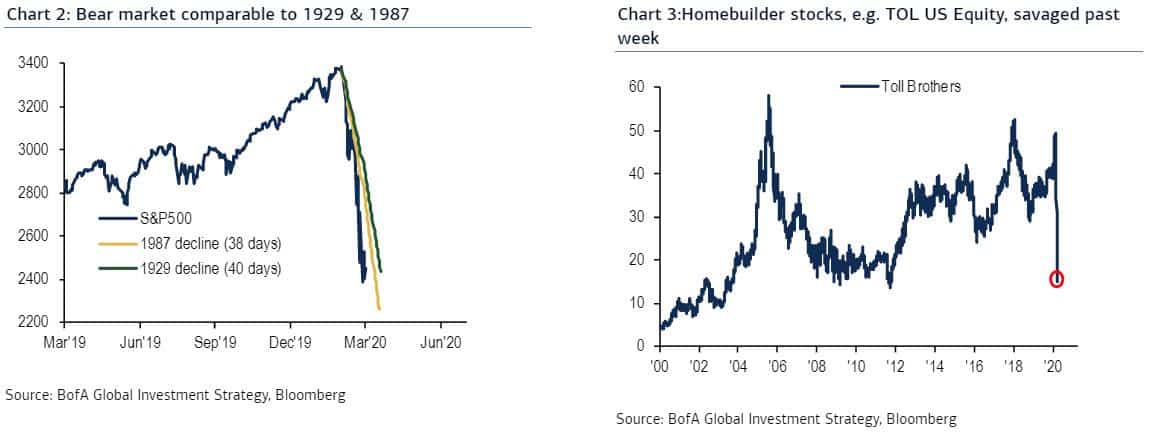

En décembre dernier, quelqu’un en Chine a fait de la soupe aux chauves-souris (du moins selon le récit officiellement accepté, ce qui ne vous interdit pas l’accès à Facebook, Twitter, etc…), et le reste appartient à l’histoire : au cours des trois mois suivants, le marché mondial des actions a perdu 24 000 milliards de dollars, soit plus que les 22 000 milliards de dollars du PIB américain. Et voici un graphique stupéfiant de la BofA qui replace le krach de 2020 dans son contexte historique : au cours du mois dernier, le marché boursier américain s’est effondré plus rapidement que la Grande Dépression de 1929 et le Lundi noir, et en termes de chute globale, le krach de 2020 est maintenant pire que celui de 1929 et est très proche de celui de 1987.

Ci-dessous, avec l’aimable autorisation de Michael Hartnett, directeur de l’information de BofA, vous trouverez plusieurs autres observations étonnantes sur le krach de 2020 :

– Les appels à l’achat d’obligations d’entreprises par la Fed, les politiques budgétaires du New Deal, le nouvel accord Plaza pour stabiliser le dollar, la fermeture de la bourse coïncident avec la semaine de dévastation de Wall Street.

– Krach de la capitalisation boursière mondiale = 24 000 milliards de dollars (PIB américain = 22 000 milliards de dollars).

– Lundi, le Dow Jones a chuté de 12,0 %, soit le 3ième plus grand crash de tous les temps (-20,5 % le 19 octobre 1987 / -12,9 % le 28 octobre 1929 – graphique 2).

– Liquidation des « valeurs refuges », par exemple l’or et les bons du Trésor américain (l’ETF TLT a perdu 20 % de sa valeur après le choc pétrolier) ; l’envolée du dollar reflète la pression de financement exercée par l’excès de dette libellée en dollars et l’absence de liquidités.

– Effet de levier sur les obligations et les actions (voir REM, PFF, EMB, constructeurs de maisons comme TOL – graphique 3) ; hausse des rendements obligataires + baisse des actions bancaires = signe classique d’un marché baissier déflationniste.

– Feral Wall Street signifie une reprise brutale du marché baissier… Le pétrole WTI a bondi de 24% aujourd’hui.

– La bourse n’a fermé qu’à 4 reprises : 1914 & WW1, 1933 jour férié, 1963 assassinat de Kennedy, 2001 11 septembre.

– Le « verrouillage » mondial des mouvements de personnes, de biens et de services est sans précédent, mais il faut noter que l’adoption en juin 1930 du projet de loi protectionniste Smoot-Hawley a fait chuter les actions américaines de 16,5 % en un mois.

Et quelques autres points de vue :

– Panique politique : 42 baisses de taux depuis le 1er février (il y a eu 36 baisses en 2 mois après Lehman) ; depuis le COVID-19, la baisse moyenne des taux a été de 70 points de base ; les banques centrales mondiales ont promis des liquidités massives sans limite maximum; 2400 milliards de dollars de relance budgétaire mondiale (2,7 % du PIB) sous forme d’aides publiques, d’engagements de prêts et de revenus (passe à 3,7 milliards de dollars avec les propositions du Trésor américain/sénat = 4,2 % du PIB mondial); accélération du contrôle de la courbe des taux, de l’UBI, du MMT, de relance industrielle… des mesures sans précédent qui, à terme, entraîneront une hausse de l’inflation.

– Macro : Les économistes et les stratèges de la BofA voient les prévisions du PIB et du S&P500 à la baisse (graphique 11).

– Note : PIB américain = 22 000 milliards de dollars, consommation 15 000 milliards de dollars, donc une baisse de 20 % des revenus et des dépenses sur une période de deux mois signifie un PIB de 750 milliards de dollars, une consommation américaine de 500 milliards de dollars.

– Une forte pression sur le secteur des entreprises pour qu’il n’augmente pas les prix, ne licencie pas… Le S&P500 est mis à rude épreuve au 2ième et 3ième trimestre.

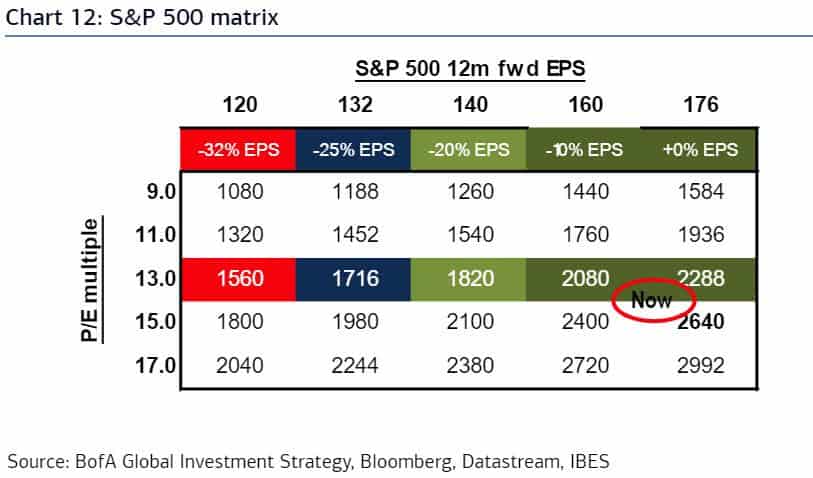

– Le S&P500 pour 140 dollars (-20%) génère un SPX à 2100 soit un facteur multiplicateur de 15, un SPX à 1700 soit un facteur de 12 en cas d’échec de la politique, un SPX à 2400 soit un facteur de 17 en cas de succès de la politique (voir graphique 12).

– La « grosse affaire » mettra en évidence le virus, la récession, les défaut de paiement…la volatilité, le rendement des bons du Trésor, les problématiques de crédits, le choc pétrolier.

– La reconnaissance : grands chocs, grands pics, nombreux changements politiques et sociaux à venir… localisation de l’offre, relation avec la Chine, nouvelle ère inflationniste, utilisation de la technologie pour « vivre » sans interaction humaine, instabilité géopolitique du Moyen-Orient/Afrique, fin de l’ère du capital-investissement, rachats, ingénierie financière, retour de l’investissement actif contre passif.

– Stratégie Q2 : répliques probables mais actifs avec croissance (technologie), qualité (meilleures actions), rendement (crédits pour les meilleurs bilans) privilégiés.

– Tactique Q2 : les décideurs politiques gagnent la guerre « intervention contre effet de levier » ; petites capitalisations, valeurs cycliques, pétrole, banques… reprise du marché baissier.

Bonne chance à tous.

Pour aller plus loin et bâtir votre fortune avec l'immobilier efficacement

Découvrez notre guide gratuit et nos vidéos explicatives proposées par Etienne BROIS, conseiller en gestion de patrimoine Recevoir le guide gratuit "Bâtir sa fortune"

Recevoir le guide gratuit "Bâtir sa fortune"